Les impôts locaux : entre acquis passés et réformes futures

152 milliards d’euros en 2018. C’est le montant des recettes fiscales dégagés par les administrations publiques locales selon la comptabilité nationale (selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales). Ce montant n’est toutefois pas celui touché par les collectivités en raison des dégrèvements accordés par l’Etat et qu’il prend partiellement à sa charge.

En effet, les budgets locaux sont alimentés par deux types de ressources fiscales :

la fiscalité directe (exemples : taxe d’habitation, taxe sur le foncier, etc). Les collectivités disposent d’un pouvoir de taux.

les autres ressources fiscales sont issues de la fiscalité indirecte (exemples : taxe sur les pylônes électriques, taxe de séjour, etc). Ce sont en général des impôts transférés par l’Etat sur lesquels les collectivités n’ont aucun pouvoir de taux.

Les impôts locaux au sens strict sont ceux principalement affectés aux collectivités locales. La fiscalité indirecte, dont la majorité n’est pas essentiellement reversée aux collectivités, sera ici simplement mentionnée.

Définition : un impôt est dit direct lorsque la personne qui paye l’impôt est la même qui supporte réellement son coût. A l’inverse, un impôt est dit indirect lorsque la personne qui paye l’impôt ne supporte par son coût (la TVA est payée par le consommateur mais c’est l’entreprise qui la reverse à l’Etat).

Les taux des impôts locaux directs sont votés annuellement par l’assemblée délibérante lors de l’élaboration du budget primitif. Quant à la fiscalité indirecte locale, elle représente environ 15% des ressources fiscales des collectivités.

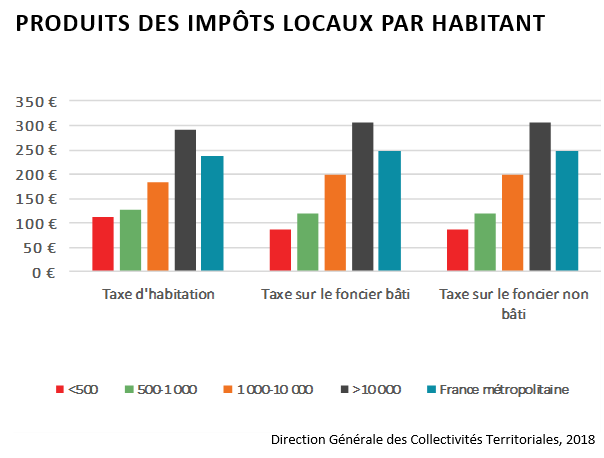

Bon à noter : le produit des impôts locaux par habitant varie selon la strate de collectivité considérée (source : Budget Croisé, Ithéa) :

Pour les communes de moins de 500 habitants : la taxe d’habitation représente environ 110€ par habitant, la taxe sur le foncier bâti environ 90€ par hectare et sur le foncier non bâti 90€ par logement.

Pour les communes de 500 à 1 000 habitants : les taxes d’habitation, sur le foncier bâti et non bâti représentent environ 125€ respectivement par habitant, par hectare et par logement.

Pour les communes de 1 000 à 10 000 habitants : la taxe d’habitation représente environ 190€ par habitant, la taxe sur le foncier bâti 200€ par hectare et sur le foncier non bâti 200€ par logement.

Pour les communes de plus de 10 000 habitants : les trois taxes constituent environ 300€ par habitant, par hectare et par logement.

Les impôts et les taxes par habitant augmentent avec la taille de la commune : rapportés au nombre d’habitants, les impôts sont trois fois plus élevés dans les villes de plus de 20 000 habitants que dans les communes de moins de 500 habitants.

Les “quatre vieilles” : composantes principales de la fiscalité directe

Les « quatre vieilles » désignent les quatre taxes qui composent la grande majorité (90%) des recettes fiscales des collectivités locales, rapportant 83 milliards d’euros en 2018 (selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales).

Ces impôts directs locaux sont hérités des impôts d’Etat institués à la Révolution à la suite de l’abolition des privilèges. Ils ont été régulièrement réformés pour devenir les impôts que nous connaissons aujourd’hui : les taxes foncières sur les propriétés bâties (TFPB) et non-bâties (TFPNB), la taxe d’habitation (TH) et la contribution économique territoriale (CET).

La CET (remplaçant en 2010 la taxe professionnelle) est constituée de :

La Contribution Foncière des Entreprises (CFE), dont le produit revient au secteur communal (communes et groupements à fiscalité propre). Elle est assise sur les valeurs locatives du bâti et du non-bâti utilisés par les entreprises du territoire. Des exonérations et des dégrèvements sont accordés pour les bâtiments agricoles, pour les médecins en zone peu peuplée, etc. Elle a rapporté 7,9 milliards d’euros en 2018 selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales.

La Contribution sur la Valeur Ajoutée des Entreprise (CVAE), dont le produit est partagé entre toutes les collectivités, est assise sur la valeur ajoutée des entreprises. Elle a rapporté 17,7 milliards d’euros en 2018 selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales.

Définition : la valeur locative représente « le niveau de loyer annuel théorique que la propriété concernée pourrait produire si elle était louée » (selon la Direction générale des finances publiques).

Les taxes foncières et la taxe d’habitation sont communément appelées “taxes ménages” :

La taxe foncière sur les propriétés bâties, dont le produit va au secteur communal et aux départements depuis 2011, est assise sur les valeurs locatives cadastrales des propriétés des contribuables. De nombreuses exonérations existent pour les constructions de lieux publics, dans des quartiers prioritaires, etc). C’est la taxe la plus lucrative des quatre vieilles puisqu’elle représente environ 39% de leur produit et 58% du produit des taxes ménages soit 33,6 milliards d’euros en 2018 (selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales)

La taxe foncière sur les propriétés non bâties, dont le produit revient au secteur communal, est assise sur la valeur locative cadastrale des terrains nus dont les contribuables sont propriétaires. Des exonérations sont prévues pour les terrains agricoles par exemple. C’est la taxe la moins lucrative des quatre vieilles (1,1 milliard € en 2018 selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales)

Enfin, la taxe d‘habitation revient au secteur communal depuis 2011 et subit actuellement un dégrèvement progressif échelonné entre 2018 et 2020. 80% des contribuables seront exonérés avant la disparition complète de l’impôt en 2022. Elle est assise sur la valeur locative cadastrale des lieux occupés en tant qu’habitation par les contribuables et fait l’objet de nombreux abattements, dégrèvements et exonérations pour ne pas pénaliser les familles et personnes à revenu modeste ou invalides. Son produit était de 22,7 milliards d’euros en 2018 (selon le rapport les collectivités en chiffres 2019 de la Direction générale des collectivités locales).

Focus : La taxe d’habitation a été réformée en 2018 après avoir subi plusieurs salves de critiques concernant son assiette obsolète et son caractère anti-redistributif. Un dégrèvement progressif, s’étalant jusqu’en 2022, est prévu pour les contribuables dans la limite des taux en vigueur votés par les collectivités en 2017. Ce dégrèvement n’entraîne pas une remise en cause du pouvoir de taux des collectivités puisque les éventuelles augmentations de taux après 2017 ne seront pas prises en charge par l’Etat mais supportées par les contribuables. Enfin, et afin de compenser les pertes fiscales générées par la suppression de la taxe d’habitation en 2023 comme il est envisagé, plusieurs réponses sont étudiées comme la compensation par une dotation de l’Etat ou un recours à la fiscalité transférées issues d’impôts nationaux (TVA, CSG, etc).

Un grand nombre d’autres taxes

La fiscalité indirecte est constituée d’une multitude de taxes s’adressant à l’ensemble des collectivités dont l’énumération ici n’aurait d’autres intérêts que d’en réaliser une liste à la Prévert ! Toutefois, les droits de mutation à titre onéreux (dû lors de l’achat de terrain ou d’immeuble) et la part locale de la taxe intérieure de consommation sur les produits énergétiques en constituent les revenus principaux. Il existe aussi les taxes de séjour, les taxes sur les pylônes électriques, les taxes sur les cartes grises, etc.

Un pouvoir réduit sur les taux et des valeurs locatives cadastrales obsolètes

Les impôts locaux tels que nous les avons décrits et tels qu’ils sont conçus aujourd’hui posent encore des questions fondamentales sur la méthode et la conduite des réformes fiscales.

Les collectivités votent les taux des taxes sur le foncier, la taxe d’habitation et la CFE. La variation des taux est toutefois plafonnée (pas plus de 2 à 2,5 fois la moyenne départementale des taux) et dépendante les uns des autres (à part pour la TFPB).

Les impôts locaux, et notamment la taxe foncière sur les propriétés bâties et non bâties, sont basés sur des valeurs cadastrales obsolètes : la valeur locative cadastrale est le résultat d’une classification de prix établit en 1970. A la suite d’expérimentations dans plusieurs départements français en 2011 et 2015, les valeurs locatives cadastrales ont été réévaluées pour les locaux professionnels en 2017.

Pour terminer, l’article 72-2 de la Constitution française prévoit que « [les collectivités] peuvent recevoir tout ou partie du produit des impositions de toutes natures. La loi peut les autoriser à en fixer l’assiette et le taux dans les limites qu’elle détermine ». Au-delà des montants non négligeables que représente la fiscalité dans les recettes des budgets locaux, les collectivités françaises restent attachées au principe, plus ou moins fictif, d’autonomie fiscale (et financière). A titre d’exemple, alors que la part des prélèvements obligatoires dans les budgets locaux français est de 53%, elle est de 73% en Allemagne, de 55% en Suède et de 12% aux Pays-Bas, de 18% au Royaume-Uni. Dans la plupart des pays de l’Organisation de Coopération et de développement économiques (OCDE), la principale ressource des collectivités locales est l’imposition de la propriété immobilière.

D’autres articles sur les Finances Publiques Locales :